이걸 많이들 무서워하시는것 같아서, 그리고 이것때문에 노후설계라든지, 해외 고배당주 투자를 망설이시는 분들, 그것 때문에 나라가 나한테 왜이러나 싶은 감정에 스트레스 받으시는 분들도 많을것 같아서 오늘 한번 알기 쉽게 정리를 해보겠습니다.

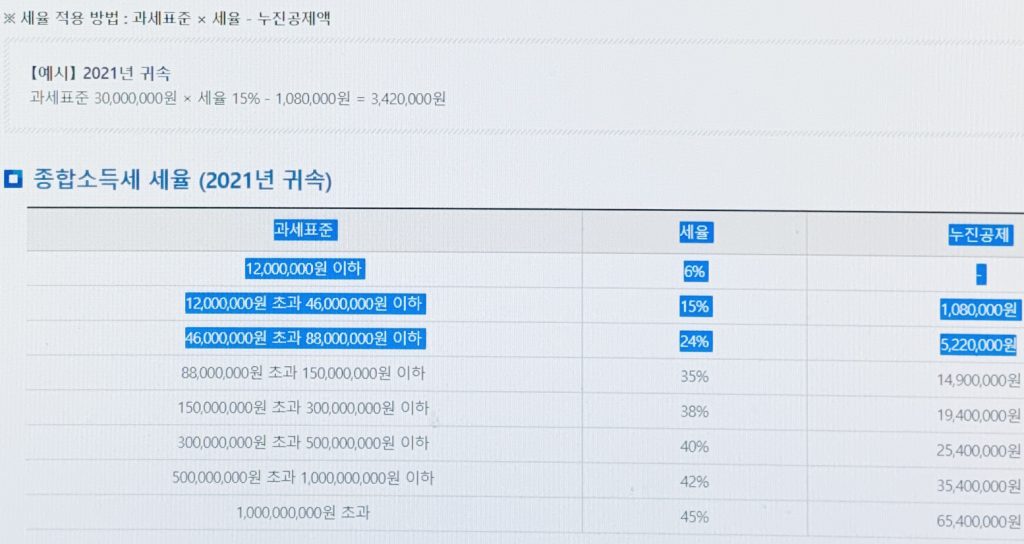

일단 이 제도가 나온건 기본적으로 고소득자 증세를 위해서이며 저소득자들에게는 오히려 감세가 됩니다. 왜냐하면 2000만원 초과 부분에 대해서만 종합소득세 과세표준에 합쳐서 계산하겠다는건데 현재 2021년 귀속 기준 종합소득세 세율이 1,200만원 이하이면 6%, 4,600만원 이하이면 15%, 8,800만원 이하이면 24% 이렇게 가기 때문에 지방세까지 합쳐서 생각할려고 위 세율에 1.1들을 곱해주면 각각 차례대로 6.6%, 16.4%, 26.4%가 나오죠.

따라서 금융소득의 경우 1년 총합했을 때 2000만원 초과부분들만 따로 떼어서 종합소득세 과세표준에 합쳐지는건데, 그 합쳐지고 난 후의 금액이 일년에 1,200만원 이하인 분들한테는 오히려 배당소득세율인 15.4%보다 낮은 6.6%를 적용받게 되는거라 더 유리해지는거고, 4,600만원 이하인 분들은 15.4%보다 약간 높은 16.4%를 적용받는 거긴 하지만 차이가 크지는 않습니다.

8,800만원 이하인 분들은 이자소득이나 배당소득세가 15.4% 에서 24%로 확 뛰어서 그때무터, 즉 자신의 과세표준에 금융소득 중 2000만원 초과분을 더했을 때 과세표준이 4,600만원을 초과하는 분들은 초과하는 금액 부분부터 26.4%의 세율이 나가느라 그때부터 불리해진다는거.

물론 저 과세표준도 초과한 금액만 이율이 적용되는 거구요. 즉 내 과세표준이 8,800만원이라고 하면, 1,200만원어치는 6% 세금을 내는거고, 4,600만원-1,200만원인 3,400만원어치에는 15% 세금을 내고, 8,800만원-4,600만원인 4,200만원어치의 소득에는 24%를 내게 되는 겁니다. (지방세까지 계산할려면 1.1을 곱해주면 되구요.)

그런데 그렇게 일일이 구간별로 계산하기 번거로우니까 종합소득세 과세표준 표 옆에 보면 항상 누진공제라고 하는 금액이 있는데요, 그래서 그냥 만약 자신의 과세표준이 8,800만원이라면 해당 금액에 24%한 금액에서 누진공제액을 빼주면 그게 자신이 내야 하는 세금이 되는거죠.

그렇다면 만약 내가 다른 소득은 없고 오직 금융소득으로만 앞으로 살아갈려고 하는데 내 과세표준이 일년에 8,800만원이었다, 해당 금액을 그대로 금융소득으로 받는다면 어떻게 되는가 하는 예를 간단히 계산해 보도록 하겠습니다. 여러분들도 오늘 내용 자신이 잘 이해했나 한번 직접 계산해 보시면 좋을듯 합니다.

일단 최대한 단순화해서 다른 공제 같은건 없다고 가정하고 계산을 해보도록 하죠.

(추가수정내용:일단 이 제도가 기본적으로 부자증세를 위함이지 누구 감세해주려고 나온게 아니다보니 부자가 아니더라도 증세가 되는 효과가 있습니다. 즉 결국은 죄다 증세가 된다는거. 그리고 금융소득에는 비용공제가 불가해서 실제로 과세표준이 매년 8,800만원이던 사람이라면 그걸 금융소득으로 돌린다면, 과세표준은 비용제외한 순소득금액이기 때문에, 과거 과세표준에서 빼던 비용이 도로 더해지기 때문에 과세표준이 1억은 훌쩍 넘어가게 될겁니다. 이 내용이 글에 빠져있어서 다소 혼란스러우실것 같아 추가로 작성해 보았습니다.)

8,800만원이 과세표준이던 사람은 8,800만원*24%-522만원 하면 1,590만원이 세금으로 나오게 됩니다. 최정적으로는 이 금액에 10% 지방세가 붙으니깐, 1,749만원이 최종세금이 되겠네요.

이 8,800만원을 전부 금융소득으로 돌린다고 하면, 채권을 사든지 배당주를 사든지 이자를 받든지 방법은 다양할것 같습니다, 아무튼 그렇게 한다면, 2,000만원에 대해선 분리과세니깐, 지방세까지 하면 15.4%의 세금이 붙으니 308만원의 세금이 나옵니다.

나머지 6,800만원이 이제 종합소득세로 들어갑니다. 그러면 6,800만원*0.24%-522만원 하게 되면 1,110만원이 종합소득세로 나오게 되고 1.1을 곱해서 지방세까지 포함한 금액으로 하면 1,221만원이 나오게 되죠.

그러면 다른 소득 없는 사람의 8,800만원 금융소득에 대한 총 세금은 308만원+1,221만원=1,529만원이 나오게 됩니다.

해당금액을 근로소득 등 다른 금융소득 아닌걸로 벌어들였을 때의 과세표준에 대한 세금 1,749만원에 비해선 1,749만원-1,529만원=220만원 더 세금이 절약되는 결과를 볼 수 있습니다.

참고로 과세표준은 간단히 말하면 내 1년 (총 수입)-(총 비용) 즉 순이익을 뜻합니다.

아무튼 기본적인 개념은 이렇습니다. 위 제 계산들이 이 글 쓰면서 바로 즉석에서 해본거라서 혹 실수가 있을수도 있긴 하겠지만,

오늘 말하고자 했던 건 세금은 기본적으로 구간별로 적용되기 때문에 사람들이 흔히 생각하는 것처럼 금융소득이 2,000만원을 넘어서 종합과세되면 세금폭탄 나오는거 아니야? 라는 믿음은 틀리다는 것입니다.

참고로 글 마무리하면서 생각해보니깐, 고소득자한테도 좋은 면이 있네요? 왜냐면 고소득자는 위 과세표준을 보시면 아시겠지만, 8,800만원 이상부터는 세율이 35% 이고 최고로는 45%까지 올라가거든요, 그래서 일부를 금융소득으로 돌려놓으면 그 금액에 대해서는 15% 세율만 적용받을 수 있으니깐 잘 활용하면 꽤 유리해질 것 같습니다. 물론 이 제도가 처음 나올 때는 금액이 얼마든 금융소득은 무조건 분리과세 했었습니다. 그래서 이전과 비교하면 고소득자들은 확 불리해진 게 맞긴 합니다. 참고로 이 제도가 처음 시행되기 시작한 건 1996년부터로 애초에도 고소득자들한테 세금을 더 많이 거둬서 부의 재분배를 실현하자 뭐 그런 이유에서 시행하기 시작했었습니다.

2,000만원 금융소득으로 돌려서 과세표준 구간까지 한구간 내리면 훨씬 더 대박 이익이겠는데? 라고 생각하실 수도 있는데, 그렇다면 그건 오늘 글을 잘 이해를 못하신 겁니다. 어차피 각 구간별 금액에 대해선 그 각 구간별 세율 퍼센트를 각각 적용받는 거기 때문에(그래서 누진공제라는 항목을 마지막에서 빼준다고 위에서 말씀드렸죠. 구간별로 따로 세율 곱해서 나중에 합해주는거 귀찮으니깐.) 과세표준 구간 내리고 말고는 사실 큰 의미는 없습니다. 어차피 초과한 금엑에 대해서만 해당세율구간이 적용되니깐요.